Whitepaper

Whitepaper

Stellen Sie sicher, dass Sie den Sachbezug steuerkonform gewähren

Sachbezug und Lohnabrechnung: Beispiele + steuerliche Regelungen

Sachbezüge sind ein beliebtes Mittel, um Mitarbeitende zusätzlich zum Gehalt zu motivieren – steuerlich attraktiv und mit echtem Mehrwert. Doch wie genau wird der 50–Euro-Sachbezug in der Lohnabrechnung erfasst, wie wird der (steuerfreie) Sachbezug auf der Lohnabrechnung ausgewiesen und welche Fallstricke gibt es?

Inhaltsverzeichnis

- FAQ – Sachbezüge einfach erklärt

- Wie wird der Sachbezug korrekt in der Lohnabrechnung erfasst?

- Wie kann ich Sachbezüge effektiv in meine Buchhaltungssoftware integrieren?

- Wie wird der Sachbezug vom Gehalt abgezogen?

- Sachbezug: Lohnabrechnungs-Beispiel

- Wie lassen sich Sachbezüge einfach implementieren und steuerkonform nutzen?

- Was kostet der Sachbezug den Arbeitgeber?

- Fazit

FAQ – Sachbezüge einfach erklärt

Was ist ein Sachbezug?

Der Sachbezug ist eine Leistung des Arbeitgebers, die zusätzlich zum regulären Arbeitsentgelt gewährt wird – und zwar nicht in Form von Geld, sondern als geldwerter Vorteil. Dabei kann es sich um Waren, Dienstleistungen, Gutscheine oder zweckgebundene Geldzuwendungen handeln, z. B. Tankgutscheine, Jobtickets oder Essenszuschüsse. Daher wird der Sachbezug auch Sachzuwendung genannt.

Welche Sachbezüge sind steuerfrei?

Sachbezüge bis zu 50 Euro pro Monat sind steuer- und sozialversicherungsfrei, Aufmerksamkeiten bei persönlichen Anlässen bis zu 60 Euro pro Anlass (3 x jährlich) – vorausgesetzt, die Leistungen werden zusätzlich zum regulären Arbeitslohn gewährt.

Welche Ausnahmen gibt es bei der Steuerfreiheit von Sachbezügen?

Nicht steuerfrei sind z. B. Gutscheine, die flexibel wie Bargeld einsetzbar sind. Auch bei Überschreitung der 50-Euro-Grenze entfällt die Steuerfreiheit für die Sachzuwendung vollständig, ebenso bei Leistungen, die im Rahmen einer Gehaltsumwandlung und nicht zusätzlich zum Arbeitslohn gewährt werden.

Freibetrag versus Freigrenze

Freibetrag: Bis zur Grenze bleibt der Betrag steuerfrei. Was über den Freibetrag hinausgeht, muss versteuert werden.

Freigrenze: Bei Überschreiten der Freigrenze muss der gesamte Betrag versteuert werden.

Beim 50-Euro-Sachbezug handelt es sich um eine Freigrenze.

Wie wird der 50-Euro-Sachbezug versteuert?

Wird die monatliche Freigrenze von 50 Euro auch nur um einen Cent überschritten, ist der gesamte Betrag steuer- und sozialversicherungspflichtig – nicht nur der übersteigende Teil. Der geldwerte Vorteil wird dann dem regulären Arbeitslohn zugerechnet und entsprechend versteuert. Bleibt der Sachbezugswert darunter (z. B. ein Gutschein im Wert von 49,90 Euro), ist er komplett steuerbefreit.

Wie gehe ich mit Sachbezügen um, die als Gutscheine gewährt werden?

Sachbezüge als Gutscheine müssen bestimmte Kriterien erfüllen. Seit 2022 können nur Gutscheine und Prepaidkarten als steuerfreie Sachbezüge anerkannt werden, die den Anforderungen des Zahlungsdiensteaufsichtsgesetzes (§ 2 Abs. 1 Nr. 10 ZAG) entsprechen. Das bedeutet: Sie müssen auf ein begrenztes Akzeptanznetz („limited network“) beschränkt oder für bestimmte Händler/Händlergruppen („closed loop“) vorgesehen sein. Universell einsetzbare Karten wie Visa oder Mastercard mit freier Nutzung gelten als Geldersatz und sind nicht steuerbefreit.

Wichtig: Der Sachbezug muss auf der Lohnabrechnung ausgewiesen und im Lohnkonto erfasst werden, auch wenn er steuerfrei ist.

Wie oft können Sachbezüge gewährt werden, und gibt es jährliche Obergrenzen?

Sachbezüge können monatlich gewährt werden – die Freigrenze bezieht sich immer auf den Kalendermonat. Sammeln oder Verschieben auf andere Monate ist nicht möglich. Für persönliche Anlässe (z. B. Geburtstage) können bis zu dreimal jährlich zusätzlich Zuwendungen von bis zu 60 Euro steuerfrei erfolgen.

Wie lässt sich der Sachbezug optimal nutzen, um Steuervorteile zu erzielen?

Unter Berücksichtigung der Freigrenzen sind die folgenden Sachbezüge und Zuschüsse 100 % steuer- und sozialabgabenfrei:

- Sachbezugskarten (Warengutscheine) (§ 8 Abs. 2 Satz 11 EStG) wie die SpenditCard mit dem Modul Sachbezug 50

- Geschenke zu persönlichen Anlässen (LStR R 19.6) – umsetzbar mit dem Modul Celebrate der SpenditCard

- Jobticket/Deutschlandticket Job (§ 3 Nr. 15 EStG) mit der Mobilitätslösung Mobility Deutschlandticket

- Essenszuschuss (§ 8 Abs. 2 Satz 9 EStG) mit Lunchit

- Berufliche Weiterbildungsmaßnahmen (§ 3 Nr. 19 EStG)

- Betriebliche Gesundheitsförderung, Kindergartenbetreuung oder betriebliche Altersvorsoge (§ 3 Nr. 33 EStG, § 3 Nr. 34 EStG, § 3 Nr. 63 EStG)

Welche Sachbezüge sind für das eigene Unternehmen sinnvoll und wie lassen sie sich einsetzen?

Die Wahl der Sachbezüge hängt von den Bedürfnissen der Mitarbeitenden und den Unternehmenszielen ab:

- Gutscheine: für jeden nutzbar, in zahlreichen Geschäften (ausgewählte Akzeptanzstellen) einlösbar.

- Jobtickets: sinnvoll für Pendler:innen.

- Verpflegungszuschüsse: für Büromitarbeitende vor Ort und im Homeoffice.

- Unterkunft: in Ballungszentren mit hohen Mieten attraktiv.

Sachbezüge sind dank der steuerlichen Vorteile ein wichtiger Bestandteil der Total Compensation. Sie können als Motivationsinstrument eingesetzt werden, um Fach- und Führungskräfte ins Unternehmen zu holen und dauerhaft zu binden.

Gesetzliche Regelungen rund um den steuerfreien Sachbezug

- § 41 Einkommensteuergesetz (EStG): Aufzeichnungspflichten beim Lohnsteuerabzug

- § 4 Lohnsteuer-Durchführungsverordnung (LStDV): Aufzeichnungspflichten im Lohnkonto

- R 41.1 Lohnsteuer-Richtlinien (LStR): Ergänzungen der gesetzlichen Vorschriften mit weiteren Hinweisen und Anwendungsbeispielen

Viele praktische Beispiele und steuerliche Hintergründe zum Sachbezug finden Sie hier:

Wie wird der Sachbezug korrekt in der Lohnabrechnung erfasst?

Muss der (steuerfreie) Sachbezug auf der Lohn- bzw. Gehaltsabrechnung stehen? Ja, Sachbezüge müssen grundsätzlich auf der Lohnabrechnung erscheinen. Arbeitgeber sind verpflichtet, alle geldwerten Vorteile transparent auszuweisen – auch steuerfreie oder pauschal versteuerte Sachbezüge. So bleibt die Entlohnung für Mitarbeitende und das Finanzamt nachvollziehbar.

Zudem müssen Lohn und Steuerbezüge eines Mitarbeitenden auf einem Lohnkonto dokumentiert werden, bspw. über DATEV oder Lexware. Während die Lohn- bzw. Gehaltsabrechnung monatlich erfolgt, weist das Lohnkonto Sachbezüge über das komplette Jahr aus.

Im Lohnkonto muss der Sachbezug eindeutig und getrennt vom Barlohn aufgezeichnet werden. Wichtig:

- Vollständige Angaben zu Art und Wert des Sachbezugs

- Korrekte steuerliche Zuordnung (steuerfrei, pauschal oder voll steuerpflichtig)

- Eindeutige Zuordnung zur Lohnabrechnungsperiode

- Nachvollziehbarkeit bei Prüfung

Wie kann ich Sachbezüge effektiv in meine Buchhaltungssoftware integrieren?

Moderne Buchhaltungs- und Lohnabrechnungsprogramme bieten spezielle Module bzw. Felder für Sachbezüge. Steuerfreigrenzen und Freibeträge werden dabei automatisch berücksichtigt. Auch die Integration von digitalen Gutschein- und Benefit-Anbietern wie Spendit ist problemlos möglich.

Je nach Software (z. B. DATEV, Lexware) werden (steuerfreie) Sachbezüge in der Gehaltsabrechnung mit spezifischen Kürzeln wie „FFJ“ gekennzeichnet. „FF“ steht für steuer- und sozialabgabenfrei, das „J“ bedeutet, dass der Sachbezug Teil des Gesamtbruttos ist.

Wie wird der Sachbezug vom Gehalt abgezogen?

Zunächst wird ein Sachbezug anhand der gesetzlichen Regelungen und der amtlichen Sachbezugswerte bewertet. Für die private Nutzung des Firmenwagens wird bspw. die 1%-Regelung herangezogen, für Verpflegung werden jährlich angepasste Sachbezugswerte festgelegt – 2026 liegt der tägliche Wert bei 4,57 Euro.

Viele fragen sich beim Blick auf ihre Lohnabrechnung: Warum wird der Sachbezug in der Lohnabrechnung vom Netto „abgezogen“? Die Erklärung: Ein Sachbezug gilt als sog. geldwerter Vorteil. Er wird zunächst dem Bruttolohn zugerechnet, um die korrekten Abzüge ermitteln zu können. Auch steuerfreie oder pauschalbesteuerte Abzüge werden so dokumentiert. Der Sachbezug wird aber nicht ausbezahlt, sondern lediglich verrechnet. Daher wird er im Folgeschritt in der Gehaltsabrechnung wieder vom Nettolohn abgezogen.

Sachbezug: Lohnabrechnungs-Beispiel

Der Sachbezug über 50 Euro/Monat wird in der Lohnabrechnung zunächst den Bruttobezügen hinzugerechnet. In den Netto-Abzügen erscheint er als negativer Betrag, da er weder steuer- noch sozialabgabenpflichtig ist. Der um 50 Euro erhöhte Verdienst wird durch die Subtraktion des Sachbezugs damit ausgeglichen. Dass der Sachbezug in der Lohnabrechnung erscheint, dient v. a. der Dokumentation.

Auch der Sachbezug Fitnessstudio erscheint so in der Lohnabrechnung, ebenso wie der Sachbezug Firmenwagen oder ein Benzingutschein – sie alle sind auf der Lohnabrechnung vermerkt. Der IT-Dienstleister DATEV bietet Schritt für Schritt zum Sachbezug Verpflegung ein Lohnabrechnungs-Beispiel. Hier finden Sie alle Details.

Wie lassen sich Sachbezüge einfach implementieren und steuerkonform nutzen?

Um Arbeitnehmenden Sachbezüge zu gewähren, nutzen Sie am besten eine Sachbezugskarte wie beispielsweise die SpenditCard. Sie hat sich als digitale Alternative zu Gutscheinen und Zuschüssen bewährt und erfüllt alle steuerlichen Anforderungen. Mit dieser Karte können Sie jedem Mitarbeitendem jährlich bis zu 780 Euro steuer- und sozialversicherungsfrei (600 Euro Sachbezug und 180 Euro anlassbezogene Zuwendungen) gewähren.

Die SpenditCard als Visa Prepaid Card ist deutschlandweit an über 131.500 Akzeptanzstellen einsetzbar. Die Verwaltung erfolgt bequem über das spendit | Portal, der Transfer in Ihr Lohnbuchhaltungssystem ist besonders einfach gestaltet. Die SpenditCard können Sie nach Ihren eigenen Wünschen designen und erhöhen damit den Employer-Branding-Effekt.

Was kostet der Sachbezug den Arbeitgeber?

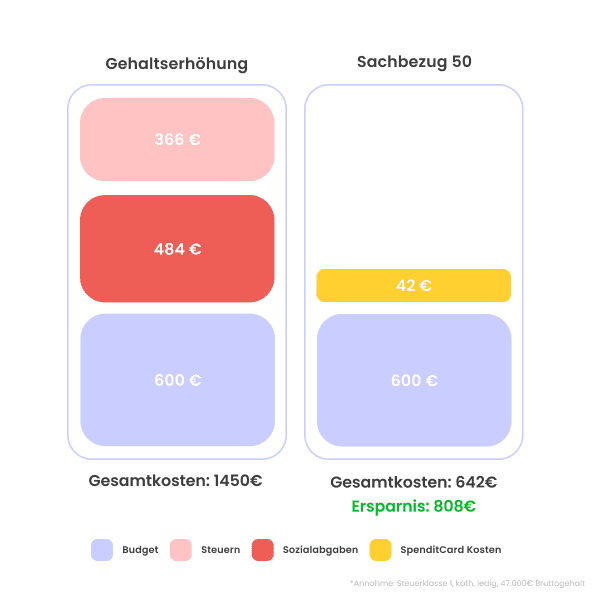

Sachbezüge bis zur 50-Euro-Grenze monatlich sind für Unternehmen und Mitarbeitende abgabenfrei – das bedeutet, dass der Arbeitgeber allein die Ausgaben für den Sachbezug trägt (50 Euro monatlich bzw. 600 Euro jährlich) sowie die geringe Lizenzgebühr für die Nutzung der SpenditCard. Steuern und Sozialabgaben, die bei einer Gehalterhöhung zu Buche schlagen, entfallen. Die folgende Grafik verdeutlicht das.

Mehr Netto vom Brutto mit der SpenditCard

Fazit

Sachbezüge bieten viele Vorteile – aber nur, wenn sie korrekt gehandhabt werden. Mit der richtigen Software, sauberer Dokumentation und steuerlicher Sorgfalt profitieren sowohl Unternehmen als auch Mitarbeitende von dieser attraktiven Zusatzleistung.

Als etablierter Anbieter von Sachbezugskarten und Mitarbeiter-Benefits prüfen wir gerne mit Ihnen gemeinsam, welche Möglichkeiten sich für Ihr Unternehmen bieten. Bereits über 9.800 zufriedene Firmenkunden nutzen unsere Leistungen. Vereinbaren Sie jetzt Ihren unverbindlichen Beratungstermin.

Mitarbeiter-Benefits, die begeistern: Einfach & Digital

Mitarbeiter-Benefits sind mehr als nur ein Gehaltsextra – sie sind ein Schlüssel zu langfristiger Mitarbeiterbindung und -motivation.

Zeigen Sie Ihren Mitarbeitenden echte Wertschätzung mit den digitalen, steueroptimierten Benefits von Spendit!

Ruth Wiebusch

Freiberufliche Texterin

Ruth erstellt seit fünf Jahren Blogbeiträge für das Spendit Magazin. Sie ist Expertin auf den Gebieten Mitarbeitermotivation, steuerfreie Sachbezüge und New Work. Neben Inhalten für Online-Magazine kreiert sie PR-Texte, Marketingmaterialien und Content für Webseiten. Ihre Softskills: viel Erfahrung, Empathie, Neugier und Lust auf Abwechslung.

Bitte beachten Sie, dass wir keine Steuer- oder Rechtsberatung erbringen dürfen und mit dieser Information keine Steuer- oder Rechtsberatung erbracht wird. Es handelt sich lediglich um allgemeine Informationen zu den von uns angebotenen Produkten, die auf den jeweiligen Sachverhalt Ihres Unternehmens im Einzelfall anzupassen und aus steuer- und rechtlicher Sicht zu würdigen sind. Bitte holen Sie eine auf Ihre Umstände zugeschnittene Beratung Ihres Steuer- bzw. Rechtsberaters ein, bevor Sie Entscheidungen, über die sich in Zusammenhang mit unseren Produkten ergebenden Themen, treffen. Es kann keine Haftung übernommen werden.

Über 9.800 Kunden vertrauen auf unsere Lösungen

Ausgezeichnete Mitarbeiter-Benefits für Sie und Ihre Mitarbeitenden

Unsere Kooperationspartner

Alle Bankdienstleistungen werden von der ![]() Solaris angeboten.

Solaris angeboten.