Whitepaper

Customer Success Story

Welche Möglichkeiten steuerfreie Sachbezüge bieten und was sich kombinieren lässt

Whitepaper

Customer Success Story

Welche Möglichkeiten steuerfreie Sachbezüge bieten und was sich kombinieren lässt

Leitfaden: Steuerfreie Sachbezüge

Der Fachkräftemangel und die Inflation in Deutschland sorgen dafür, dass Gehaltsverhandlungen vielerorts an der Tagesordnung sind. Eine beliebte Variante zur Lohnerhöhung bieten steuerfreie Sachbezüge. Doch was sind steuerfreie Sachbezüge, welche Zuwendungen fallen darunter und weshalb sollten Sie als Arbeitgeber steuerfreie Sachbezüge gewähren? Mit unserem Leitfaden liefern wir Ihnen alle wichtigen Informationen sowie alle Vorteile auf einen Blick.

Sachbezüge: Definition des Gesetzgebers

Was sind steuerfreie Sachbezüge? Sachzuwendungen sind im § 37b EStG (Einkommensteuergesetz) ganz genau definiert: Es handelt sich um Leistungen, die ein:e Arbeitnehmende:r zusätzlich zum Arbeitsentgelt erhält. Sachbezüge haben keinen betrieblichen Nutzen, werden jedoch vom Betrieb geleistet, wie zum Beispiel der Tankgutschein oder die Tankkarte, Essensmarken oder ähnliches.

Welche steuerfreien Sachbezüge gibt es also? Es werden grundsätzlich folgende Varianten von Sachzuwendungen unterschieden:

- Steuerfreie Sachbezüge

- Steuerbegünstigte Sachleistungen

Ganz gleich für welche Variante Sie sich entscheiden, für Ihre Mitarbeitenden ist der Sachbezug immer steuerfrei. Für Sie als Unternehmer:in sind Sachbezüge nur unter bestimmten Voraussetzungen steuerfrei.

Wichtig: Sachbezüge gelten nur als solche, wenn sie nicht bar abgelöst oder ausbezahlt werden können, es sich also um keine Geldleistung in bar handelt. Die Verantwortlichkeit, Bargeschäfte zu verhindern, liegt bei Ihnen als Arbeitgeber.

Steuerfreie Sachbezüge: Freigrenzen beachten!

Den Sachbezug steuerfrei vergeben können Unternehmen nur dann abgabenfrei oder abgabenbegünstigt, wenn Sie die dazugehörigen Freigrenzen beachten. Bis Januar 2022 belief sich dieser auf 44 Euro. Seither wurde er auf 50 Euro erhöht. Unsere steuerfreien Sachbezüge Beispiele dienen als Orientierung:

Maximal 50 Euro monatlicher Sachbezug

Die Regelung “steuerfreier Sachbezug § 8 Abs. 2 Satz 11 EStG” legt die Sachbezugsgrenze für den Zufluss von Geldwerten Zusatzleistungen fest. Sie besagt, dass Unternehmen ihren Mitarbeitenden monatlich bis zu einer Höhe von 50 Euro Sachleistungen gewähren dürfen, ohne dafür Steuern oder Sozialversicherungsbeiträge bezahlen zu müssen. Im Vergleich zu einer gewöhnlichen Gehaltserhöhung in diesem Ausmaß, sparen Sie beim Sachbezug 50 Euro steuerfrei jährlich Lohnabgaben in Höhe von 528 Euro.

Wichtig: Der Sachbezug 50 Euro steuerfrei muss zusätzlich zum ohnehin geschuldeten Arbeitslohn gewährt werden. Ein Verzicht auf Bruttolohn oder eine schriftlich vereinbarte Bruttolohnerhöhung ist in diesem Zusammenhang nicht gestattet.

Weitere Informationen haben wir in unserem kostenlosen Whitepaper zusammengefasst.

Für besondere Anlässe zusätzlich 60 Euro

Zusätzlich zur monatlichen Freigrenze von 50 Euro haben Sie die Möglichkeit, Ihren Mitarbeitenden zu bestimmten Anlässen Gutscheine bzw. Aufmerksamkeiten im Wert von 60 Euro abgabenfrei zukommen zu lassen. Geregelt ist diese Freigrenze in den Bestimmungen der R. 19.6, Abs. 1 der Lohnsteuer Richtlinien 2015 (LStR 2015).

Anders als bei der 50-Euro-Freigrenze sind die Anlassfälle hier ganz genau vorgeben. Laut Finanzamt dürfen diese steuerfreien Sachbezüge Arbeitnehmer bis zu einer Höhe von 60 Euro nur dann unversteuert bleiben, wenn es sich um einen der folgenden Anlässe handelt:

- Geburtstag

- Verlobung

- Bestandene Azubi Abschlussprüfung

- Hochzeit

- Dienstjubiläum

- Beförderung

- Silberhochzeit

- Goldhochzeit

- Pensionierung

- Geburt

- Einschulung oder Schulabschluss eines Kindes

- Kommunion, Konfirmation oder Firmung, Taufe eines Kindes

Nicht dazu gehören zum Beispiel ein Firmenjubiläum oder Feiertage wie Weihnachten, denn die Anlässe müssen persönlicher Art sein. Welche Alternativen Sie in Bezug auf Weihnachtsgeschenke für Mitarbeiter haben, erfahren Sie in unserem Magazinartikel.

Erholungsbeihilfe

Eine weitere Möglichkeit, Ihre Wertschätzung den Mitarbeitenden gegenüber zum Ausdruck zu bringen, sind Urlaubsgelder. Laut § 40 Abs. 2 Satz 1 Nr. 3 EStG können Sie die sogenannte Erholungsbeihilfe mit 25 Prozent pauschal versteuern und müssen außerdem keine Sozialversicherungsabgaben abführen. Damit die steuerbegünstigte Erholungsbeihilfe auch als solche zu werten ist, müssen Sie folgende Regularien einhalten:

- Maximalbeträge: 156 Euro pro Jahr für Arbeitnehmende und zusätzlich 104 Euro für Ehegatten sowie je 52 Euro pro Kind.

- Die Ausbezahlung der Erholungsbeihilfe ist nur drei Monate vor oder nach Urlaubsantritt erlaubt.

Zuschuss zu den Internetkosten

Der Gesetzgeber sorgt noch für eine weitere Möglichkeit, Angestellten etwas Gutes zu tun und trotzdem auch als Unternehmer:in nicht allzu tief in die Tasche greifen zu müssen: die Erstattung von Kosten für den privaten Internetanschluss.

Auch hier haben Sie die Möglichkeit, mit dem geringeren Satz von 25 Prozent pauschal zu versteuern. Der maximale Betrag für die Erstattung von Internetkosten liegt bei 600 Euro pro Jahr oder 50 Euro pro Monat und Mitarbeiter:in. Voraussetzung dafür ist lediglich, dass Ihre Angestellten die entsprechenden Kosten einmalig bestätigen.

Wer darf steuerfreie Sachbezüge erhalten?

Hier gibt es keine Einschränkungen. Alle Mitarbeiter:innen haben Anspruch auf steuerfreie Sachbezüge – ganz gleich ob 556-Euro-, Teilzeit- oder Vollzeitjobber:in.

Freigrenze überschritten, was tun?

Die oben angeführten Grenzen stellen Freigrenzen dar. Das bedeutet, dass die Sachleistungen bis zu dieser Höhe zwar steuer-/ sozialversicherungsbefreit oder steuerbegünstigt sind, im Falle einer Überschreitung jedoch die kompletten Sachleistungen steuer- und sozialversicherungspflichtig werden.

Während die Sachbezüge in diesem Fall für Ihre Mitarbeitenden weiterhin steuerfrei bleiben, müssen Sie diese nun in ihrer gesamten Höhe versteuern. Bis zu einer Höhe von 10.000 Euro pro Angestelltem bzw. Angestellter und Wirtschaftsjahr können Sie die Sachleistungen jedoch mit 30 Prozent pauschalversteuern.

Eine Lösung für alle Fälle: die SpenditCard

In der Theorie klingt der steuerfreie Sachbezug erstmal wunderbar. Viele Unternehmen scheitern jedoch an der Umsetzung, vor allem am meist relativ hohen Verwaltungsaufwand und den steuerlichen Fallstricken. Spendit hat genau aus diesem Grund die SpenditCard entwickelt, eine individualisierte Visa® Prepaid Card, die einfach im Handling ist und verschiedene Module vereint.

- Modul Relax (für die steuerbegünstigte Erholungsbeihilfe)

- Modul Sachbezug 50 (für steuerfreie Sachbezüge bis zur Freigrenze von 50 Euro)

- Modul Online (für steuerbegünstigte Internetkostenzuschüsse)

- Modul More (alle anderen steuerbegünstigten Sachzuwendungen bis 10.000 Euro jährlich)

- Modul Celebrate (für steuerfreie Mitarbeitergeschenke bis zur Freigrenze von 60 Euro)

- Hier finden Sie eine Übersicht zu unseren verschiedenen Modulen

Steuerfreie Sachbezüge – welche Möglichkeiten gibt es?

Sind steuerfreie Sachbezüge eine gute Wahl? Diese Frage stellen sich Unternehmen, wenn sie planen, zweckgebundene Sachleistungen steuerbegünstigt anzubieten. Steuerfreie Sachbezüge lohnen sich für Mitarbeitende besonders, wenn das Angebot flexibel ist. Daher sollte ein großes Akzeptanzpartnernetzwerk mit vielen Akzeptanzpartnern zur Verfügung stehen. Beispielsweise bietet die SpenditCard aktuell deutschlandweit über 131.500 Akzeptanzstellen – Tendenz steigend. So bleibt sie weiterhin mit neuen, starken Partnern die einfachste und beste Lösung für Mitarbeiter Benefits.

Sie buchen die gewünschten Beträge über das Online-Tool von Spendit auf die Karten Ihrer Mitarbeitenden auf. Die Nutzung ist sofort nach der Anmeldung und ohne Installation möglich. Eingelöst werden können die Beträge der SpenditCard deutschlandweit beispielsweise bei lokalen Händlern oder auch online. Die SpenditCard ist mit DATEV und SAP kompatibel und kann daher ganz einfach in Ihre Buchhaltung integriert werden.

Glücklichere Mitarbeiter dank der SpenditCard

Belohnen Sie Ihre Mitarbeiter:innen doch mit einem kleinen Extra: der smarten, digitalen Sachbezugskarte mit vielen Vorteilen. Mitarbeiter-Benefits für Ihre Angestellten – Steuern sparen für Sie als Arbeitgeber:in.

Gutschein für die tägliche Verpflegung am Arbeitsplatz: die Essensmarke

Eine andere Möglichkeit, Ihre Mitarbeitenden finanziell zu unterstützen, ist der Essenszuschuss. Viele werden diesen vor allem in Form der klassischen Essensmarken kennen. Essenszuschüsse sind 2025 bis zu einer Höhe von 7,50 Euro Euro pro Arbeitstag und Mitarbeiter:in steuer- und sozialversicherungsfrei. Sie dürfen nur für tatsächliche Arbeitstage ausgegeben werden – und nicht an Krankheitstagen oder im Ausland.

Dieser Zuschuss zum täglichen Mittagessen erhöht das Einkommen Ihrer Mitarbeitenden deutlich – schließlich müssten sie ansonsten selbst für ihr Mittagessen aufkommen, egal ob im Büro, im Außendienst oder im Homeoffice. Sie als Arbeitgeber sparen ebenfalls, denn für das Mehr im Portemonnaie Ihrer Angestellten zahlen Sie keinen Arbeitgeberanteil zur Sozialversicherung.

Obwohl die Vorteile der Essenszuschüsse deutlich sind, werden sie eher selten angewendet. Der Grund ist der gefürchtete hohe Verwaltungsaufwand. Hier gibt es jedoch eine zeitgemäße und moderne Lösung ohne großen Mehraufwand: die Lunchit-App.

Was steckt hinter Lunchit?

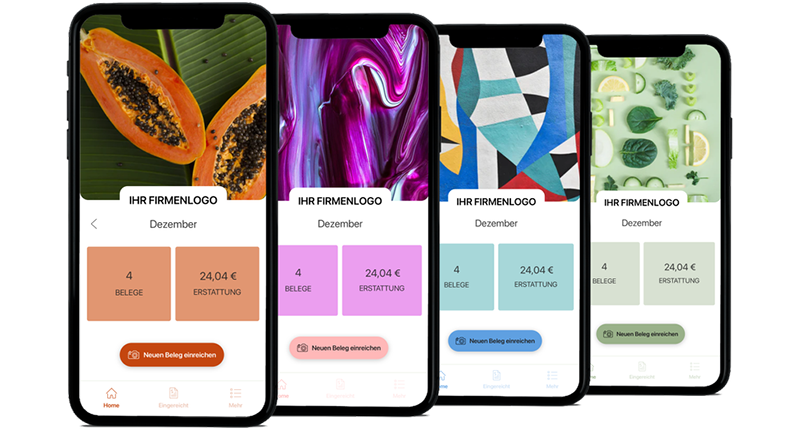

Die Lunchit-App ist eine von Spendit entwickelte Lösung, die das starre und angestaubte System der Essensmarken durch eine moderne und flexible App ablöst.

Wie funktioniert Lunchit? Ganz einfach: Ihre Mitarbeitenden installieren die Lunchit-App auf ihren Smartphones und fotografieren damit ihre Rechnungen aus dem Restaurant oder Supermarkt. Über das Internet werden die gescannten Belege hochgeladen und von Spendit in eine monatliche Abrechnungsdatei verarbeitet. Diese Datei (CSV-Datei) können Sie anschließend ganz einfach in Ihr Lohnverrechnungssystem einspielen, um die Erstattungsbeträge in Ihrer Lohnabrechnung zu berücksichtigen.

Zusätzlich nutzen Sie ein übersichtliches Online-Tool, über das Sie die individuellen Erstattungsbeträge für Ihre Mitarbeitenden anlegen und verwalten können.

Gesunde & fitte Mitarbeiter durch gesundes Mittagessen?

Mit unserer digitalen Essensmarke Lunchit können Sie Ihren Mitarbeitenden 2025 täglich bis zu 7,50 Euro Euro für ihr Mittagessen erstatten und sie so bei einer gesunden Ernährung unterstützen.

Ruth Wiebusch

Content Writer "Mitarbeiter-Benefits"

Ruth erstellt seit vielen Jahren Blogbeiträge für das SPENDIT Magazin. Sie ist Expertin auf den Gebieten Mitarbeitermotivation, steuerfreie Sachbezüge und New Work. Neben Inhalten für Online-Magazine kreiert sie PR-Texte, Marketingmaterialien und Content für Webseiten. Ihre Softskills: viel Erfahrung, Struktur, Empathie und Neugier.