Whitepaper

Erfahren Sie im Whitepaper, wie Sie Bewerber:innen mehr bieten als "nur" ein attraktives Gehalt.

Whitepaper

Erfahren Sie im Whitepaper, wie Sie Bewerber:innen mehr bieten als "nur" ein attraktives Gehalt.

Der Verpflegungsmehraufwand erklärt und angewandt

Einen Verpflegungsmehraufwand oder Mehraufwand für Verpflegung haben Arbeitnehmer, denen ein Aufenthalt aus beruflichen Gründen außerhalb der eigenen Wohnung und der ersten Tätigkeitsstätte zusätzliche Kosten verursacht. Die Deckung der Ausgaben ist gesetzlich geregelt. Alles zur Anwendung von Verpflegungsmehraufwendungen erfahren Sie in diesem Beitrag.

Grundsätzliches zum Verpflegungsmehraufwand

Die gesetzliche Regelung zum Verpflegungsmehraufwand deckt die Versorgung von Mitarbeitern bei einer ausschließlich beruflich veranlassten Auswärtstätigkeit ab. Es wird davon ausgegangen, dass der Arbeitnehmer sich dann nicht so günstig wie zu Hause oder am Betriebssitz verpflegen kann.

Unternehmer können aus den Verpflegungspauschalen keinen Vorsteuerabzug beanspruchen. Aus den tatsächlichen Verpflegungskosten ist aber der Vorsteuerabzug möglich. Dazu muss eine Rechnung mit gesondert ausgewiesener Umsatzsteuer vorliegen.

Wann gibt es Verpflegungsmehraufwand?

Verpflegungsmehraufwendungen zählen zu den Reisekosten und sie sind als solche im Rahmen der Werbungskosten abzugsfähig. Der Arbeitgeber zahlt Verpflegungsmehraufwand in Höhe von 14 Euro bereits ab einer Auswärtstätigkeit von mehr als acht Stunden, auch für den Abreisetag. Jedoch wird der Verpflegungsmehraufwand bei In- und Auslandsreisen mit festen Pauschalbeträgen angesetzt. Verpflegungsausgaben einzeln nachzuweisen und dadurch höhere Beträge abzusetzen, ist nicht möglich.

Die Höhe des Pauschalbetrags wird durch die Dauer der Abwesenheit am einzelnen Kalendertag bestimmt. Bei mehrtägigen Auswärtstätigkeiten gilt der Betrag auch für den An- und Abreisetag. Die Abwesenheit beginnt beim Verlassen der Wohnung oder des regelmäßigen Arbeitsplatzes.

Verpflegungsmehraufwand 2022 Deutschland

Der Bundesrat hat Ende 2019 im Jahressteuergesetz die Pauschalen für den Verpflegungsmehraufwand erhöht. Für längere Reisen stieg die Tagespauschale um vier Euro, bei Abwesenheiten unter acht Stunden gibt es seither zwei Euro mehr. Diese Verpflegungspauschbeträge sind auch 2022 weiterhin gültig, unabhängig von der Abwesenheitsdauer.

Verpflegungsmehraufwand auf Auslandsreisen

Führen Dienstreisen, Einsatzwechseltätigkeiten oder eine Fahrtätigkeit einen Arbeitnehmer ins Ausland, gelten Sonderregelungen. Dann können im Vergleich zum normalen Verpflegungszuschuss höhere Verpflegungsmehraufwendungen als Betriebsausgaben oder als Werbungskosten bei den Einkünften aus unselbständiger Arbeit geltend gemacht werden.

Für den steuerfreien Ersatz der Verpflegungsmehraufwendungen bei Geschäftsreisen gibt es feste Pauschbeträge. Je nach Reiseziel sind maßgebende Auslandstagegelder festgelegt. Diese werden jährlich vom Bundesministerium der Finanzen (BMF) in einem Schreiben und einer Übersicht veröffentlicht.

Der Arbeitgeber kann auch höhere Beträge als die vorgegebenen Auslandstagegelder zahlen. Die Lohnsteuer wird dann pauschal mit 25 Prozent berechnet, soweit die Verpflegungsmehraufwendung die steuerfrei erstattbaren Auslandstagegelder um nicht mehr als 100% übersteigen. Durch die Pauschalierung der Versteuerung entsteht eine Beitragsfreiheit in der Sozialversicherung.

Gesundes Mittagessen vom Chef

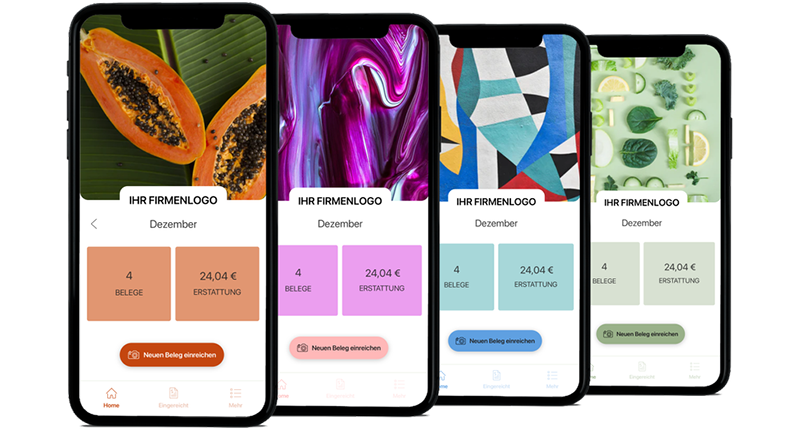

Rausgehen, den Kopf frei kriegen und etwas Gesundes essen: Arbeitgeber können ihre Mitarbeiter mit einer digitalen Essensmarke bei der entspannten Mittagspause unterstützen. Das arbeitgeberfinanzierte Mittagessen von 7,23 Euro pro Tag lässt sich ganz einfach per App übers Handy abwickeln – mit Lunchit.

Bitte beachten Sie, dass wir keine Steuer- oder Rechtsberatung erbringen dürfen und mit dieser Information keine Steuer- oder Rechtsberatung erbracht wird. Es handelt sich lediglich um allgemeine Informationen zu den von uns angebotenen Produkten, die auf den jeweiligen Sachverhalt Ihres Unternehmens im Einzelfall anzupassen und aus steuer- und rechtlicher Sicht zu würdigen sind. Bitte holen Sie eine auf Ihre Umstände zugeschnittene Beratung Ihres Steuer- bzw. Rechtsberaters ein, bevor Sie Entscheidungen, über die sich in Zusammenhang mit unseren Produkten ergebenden Themen, treffen. Es kann keine Haftung übernommen werden.

Ruth Wiebusch

Content Writer "Mitarbeiter-Benefits"

Ruth erstellt seit vielen Jahren Blogbeiträge für das SPENDIT Magazin. Sie ist Expertin auf den Gebieten Mitarbeitermotivation, steuerfreie Sachbezüge und New Work. Neben Inhalten für Online-Magazine kreiert sie PR-Texte, Marketingmaterialien und Content für Webseiten. Ihre Softskills: viel Erfahrung, Struktur, Empathie und Neugier.